- La activa participación, tanto de inversionistas institucionales como de personas naturales, evidencia el respaldo a la compañía y a su visión estratégica de largo plazo, así como el interés en el sector de infraestructura en Colombia.

- El respaldo de Grupo Argos, como accionista controlante de Odinsa, imprimió en la transacción un sello de confianza ante los inversionistas.

Medellín, 2 de octubre de 2020. Odinsa, empresa de concesiones del Grupo Argos realizó hoy, 2 de octubre de 2020, una exitosa colocación de sus bonos ordinarios por $280.000 millones de pesos, en el mercado público de valores y obtuvo una positiva respuesta del mercado con la demanda total de sus bonos y ofertas que superaron el monto ofrecido.

La compañía recibió ofertas por $436.805 millones de pesos, lo que es una muestra de la confianza de los inversionistas en su estrategia, enfocada en aportar a la conectividad y competitividad regional, por medio de la efectiva gestión de sus proyectos viales y aeroportuarios y su decidida apuesta por la materialización de iniciativas privadas, con las que busca contribuir a la generación de oportunidades de desarrollo en el país y la región.

“Esta positiva respuesta del mercado en nuestra emisión, ratifica la confianza y el respaldo en nuestra gestión y el interés en el sector infraestructura y, nos reafirma en nuestro compromiso de desarrollar proyectos que impacten positivamente la competitividad de Colombia y la región” afirmó, Mauricio Ossa, presidente de Odinsa.

Los recursos obtenidos estarán destinados a la sustitución del pasivo de los bonos ordinarios emitidos en 2017 y con vencimiento el 4 de octubre del 2020. Esta emisión y colocación le otorga flexibilidad financiera a la compañía para continuar fortaleciendo su posición en el sector y mantener un crecimiento bajo un esquema de financiación estructurado.

La operación fue liderada por Banca de Inversión Bancolombia S.A. Corporación Financiera en calidad de Agente Estructurador, Valores Bancolombia S.A. Comisionista de Bolsa como Agente Líder Colocador, Credicorp Capital Colombia S.A. como Agente Colocador y la firma Posse Herrera Ruiz como asesores legales.

Los detalles de la colocación son los siguientes:

| Subserie | A3 |

| Plazo | 3 años |

| Indexación | Tasa Fija |

| Fecha de emisión | 2 de octubre de 2020 |

| Fecha de Vencimiento | 2 de octubre de 2023 |

| Tasa máxima de rentabilidad ofrecida en el aviso de oferta | 5,80% |

| Tasa de Corte | 5,20% |

| Periodicidad de pago de intereses | TV |

| Base | 365 |

| Amortización de capital | Al vencimiento |

| Fecha de pago de intereses | 2 de enero, 2 de abril, 2 de julio, 2 de octubre desde la fecha de emisión hasta la fecha de vencimiento |

| Monto Demandado (COP MM) | $436.805 |

| Monto Adjudicado (COP MM) | $280.000 |

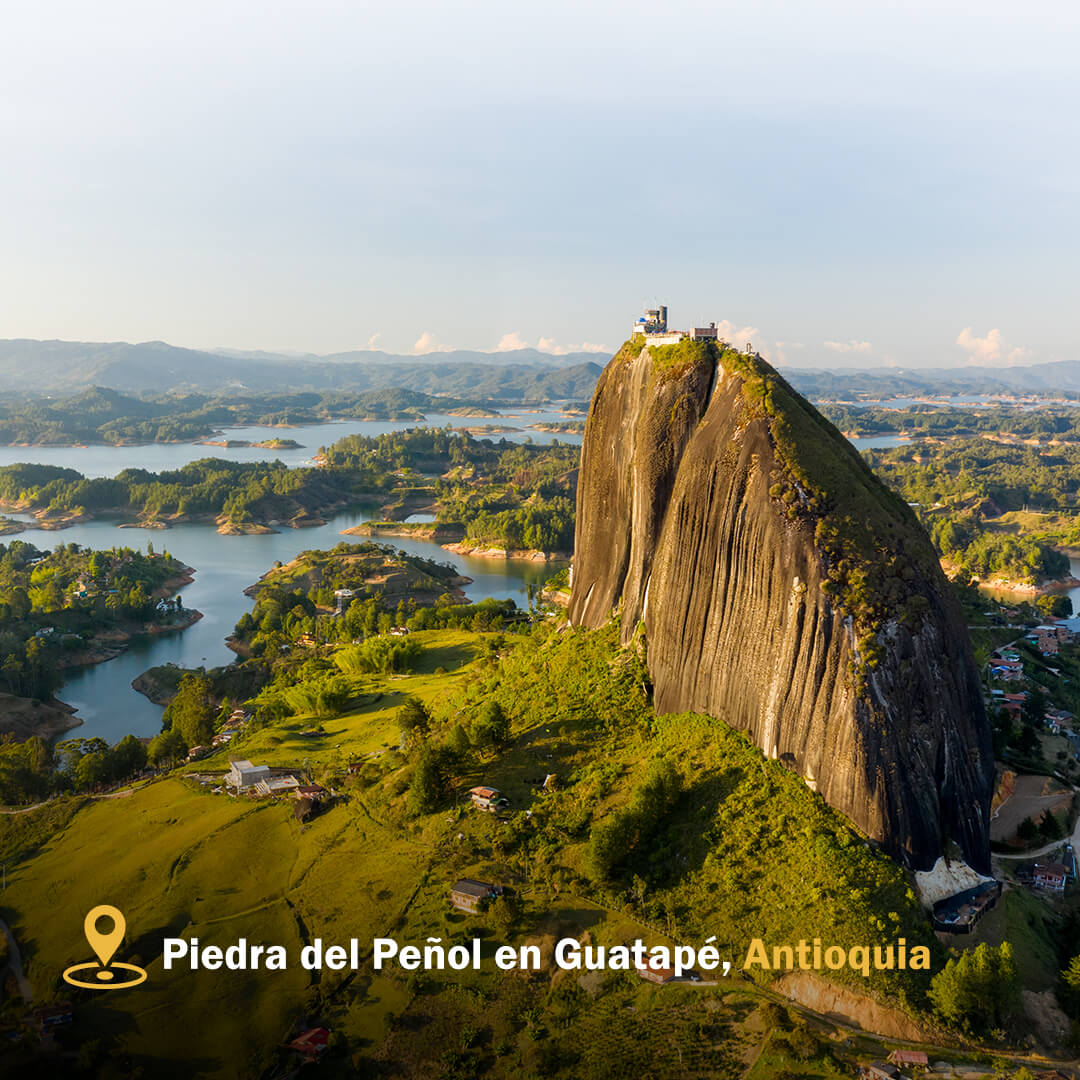

Actualmente, Odinsa, empresa de concesiones del Grupo Argos, cuenta con un portafolio robusto y diversificado compuesto por 7 concesiones viales y 2 aeroportuarias en Colombia, Ecuador, República Dominicana y Aruba, el cual gestiona de manera responsable aportando a la generación de valor compartido y al crecimiento sostenible en el largo plazo.

Para información adicional sobre Odinsa contacte a:

Viviana Arroyave, directora de Comunicaciones / varroyave@odinsa.com / 3176469218 Maria Luisa Concha, analista de comunicaciones / mariaconcha@dattis.com / 3214909926

Visita www.odinsa.com y nuestras redes sociales @SomosOdinsa en Twitter I Odinsa en LinkedIn